Ce va fi mai avantajos pentru programatori în 2024: CIM, SRL sau PFA

Ce va fi mai avantajos pentru programatori în 2024: CIM, SRL sau PFA? Este una dintre întrebările frecvente din ultima vreme, mai ales acum, că avem și certitudinea că anumite facilități fiscale sunt eliminate. Pasionat de IT, dar și de antreprenoriat? Hai să vedem ce este mai convenabil: îți înființezi un SRL, prestezi serviciile ca PFA, sau mai bine te angajezi?

Cuprins

- Ce se schimbă pentru IT-iști conform noilor modificări fiscale?

- Ce va fi mai avantajos pentru programatori în 2024: CIM, SRL sau PFA

Ce se schimbă pentru IT-iști conform noilor modificări fiscale?

Domeniul IT este unul dintre cele mai afectate de modificările fiscale, care vor veni în două etape.

Etapa I: Modificări valabile de la 1 noiembrie 2023

O primă modificare care a intrat în vigoare chiar de la 1 noiembrie 2023 se referă la facilitățile fiscale acordate IT-iștilor.

Ce presupune asta?

IT-iștii vor plăti Impozit pe venit!

Până acum, pentru domeniul IT, se acorda o scutire a impozitului pe venit NELIMITATĂ. Asta înseamnă că firmele din IT nu rețineau și nu plăteau la stat impozit pe veniturile din salarii.

Conform noilor modificări fiscale, de la 1 noiembrie 2023, IT-iștii vor plăti impozit pe venit pentru suma ce depășește salariul de 10.000 lei brut.

Etapa II: Modificări valabile de la 1 ianuarie 2024

Cel mai mare impact al modificărilor fiscale asupra afacerilor din IT se va face simțit abia de la 1 ianuarie 2024, când se schimbă modul de taxare atât pentru antreprenori, cât și pentru freelanceri.

Taxe mai mari pentru firme: cât vor plăti programatorii pe SRL în 2024?

Începând cu 1 ianuarie 2024, plafonul maxim pentru încadrarea ca microîntreprindere va fi de 500.000 de euro, așa cum a fost prevăzut de OG 16/2022. Însă, conform noilor modificări fiscale, vor mai fi și alte plafoane pentru microîntreprinderi. Iată cum se vor calcula taxele pentru SRL în 2024.

Taxe pentru microîntreprinderi

Revin cele două cote de impozitare: 1% și 3%, dar cota aplicabilă nu este condiționată de numărul de angajați, cum era înainte, ci de noul plafon. Astfel

- dacă ai venituri sub 60.000 euro și nu desfășori activități în domeniile: IT, stomatologie, medicină, HoReCa (CAEN secundar sau principal), vei plăti doar 1% impozit din cifra de afaceri.

- în caz contrar (venituri între 60.000 și 500.000 de euro sau venituri din domeniile IT, stomatologie, medicină, HoReCa (CAEN secundar sau principal), vei plăti 3% impozit din cifra de afaceri.

Așadar, de la 1 ianuarie 2024 dacă ai deja o afacere IT, sau îți înființezi o firmă în IT, vei aplica direct cota de impozitare 3%. Cu condiția, desigur, să îndeplinești criteriile pentru încadrarea ca microîntreprindere (rămân neschimbate, le poți regăsi în acest articol).

Atenție! Nu toate codurile CAEN din IT vin automat cu impozitul de 3%. Codurile vizate sunt 6201 – Activități de realizare a soft-ului la comandă (software orientat client) și 6209 – Activități de realizare a soft-ului la comandă (software orientat client). Codurile CAEN 6202 – Activități de consultanta in tehnologia informatiei și 6203 – Activități de management (gestiune si exploatare) a mijloacelor de calcul nu se regăsesc pe lista codurilor care aplică automat impozit de 3%. În schimb, aceste activități intră în categoria activităților de consultanță și management iar ponderea lor trebuie să fie de sub 20% din cifra de afaceri pentru ca firma să rămână încadrată la micro.

Taxe pentru SRL cu impozit pe profit

Nu îndeplinești condițiile pentru încadrarea firmei ca micro? Chiar și ca plătitor de impozit pe profit, SRL rămâne convenabil. Cota de impozitare rămâne neschimbată (16%), cu un impozit suplimentar la retragerea banilor ca dividende, valabil și pentru micro – impozitul pe dividende de 8%.

Avantaj impozit pe profit: Deductibilitatea cheltuielilor te poate ajuta să scazi impozitul datorat, dar atenție, trebuie să:

- fie cheltuieli realizate în scopul desfășurării activității (de exemplu: calculator sau alte echipamente, licențe, colaboratori, etc.)

- și înregistrate în baza documentelor justificative.

Taxe mai mari pentru firme: cât vor plăti programatorii pe PFA în 2024?

Lucrurile se schimbă inclusiv pentru freelanceri, poate chiar destul de drastic, în special pentru cei cu venituri mai mici. Astfel, începând cu veniturile realizate în 2024, PFA-urile vor plăti mai mult la sănătate.

Ce se schimbă?

Dispar cele trei plafoane introduse prin OG 16/2020 (6,12, 24 salarii minime) și se introduce un nou plafon maxim de 60 salarii minime brute pe țară. Asta înseamnă că

- PFA-urile care obțin venituri mai mici de 6 salarii minime brute vor plăti CASS aplicând 10% la acest plafon minim (de 6 salarii)

- PFA-urile care obțin venituri cuprinse între 6 și 60 salarii minime brute vor plăti CASS aplicând 10% la venitul net (venitul rămas după deducerea cheltuielilor)

- iar cele cu venituri mai mari decât plafonul legal, vor plăti CASS aferent acestui plafon de 60 de salarii.

Atenție:

Dacă ai un PFA sau vrei să îți înființezi unul pentru servicii IT, dar mai obții și venituri din alte surse (dividende de la un SRL, chirii sau poate chiar venituri din vânzare de acțiuni), vei plăti CASS pentru fiecare venit separat, după cum urmează:

- CASS pentru veniturile din PFA (IT)

- și încă o dată CASS pentru veniturile din alte surse (dividende, chirii, vânzări de acțiuni).

De asemenea, CASS – ul se calculează raportat la plafoane diferite:

- CASS pentru venituri din PFA (IT) – plafonul minim de 6 salarii, și maxim de 60 de salarii minime

- CASS pentru venituri din alte surse (dividende, chirii, vânzări de acțiuni) – plafoanele de 6,12, 24 salarii minime.

Desigur, toate veniturile vor fi reflectate și în declarația unică anuală.

Important: Domeniul IT a fost eliminat de la norma de venit, ceea ce înseamnă că un PFA la normă de venit nu mai reprezintă o opțiune pentru specialiștii IT care vor să migreze de la statutul de angajat sau de la SRL micro.

Ce va fi mai avantajos pentru programatori în 2024: CIM, SRL sau PFA

Așadar, având în vedere că scutirea pe impozitul pe venit va fi doar în limita a 10.000 lei, microîntreprinderile din IT vor fi impozitate obligatoriu cu 3%, iar CASS-ul pentru PFA va fi mai mare, ce îi va avantaja mai mult pe cei din IT: CIM, SRL sau PFA?

Hai să analizăm câteva scenarii punctuale și să stabilim, cu ajutorul cifrelor, care este cea mai bună opțiune pentru un programator în anul 2024.

Exemplu:

Presupunem că Vlad urmărește să câștige un venit brut de 150.000 lei/an. Care va fi cea mai avantajoasă formă de a câștiga banii: SRL micro, SRL profit, PFA sau CIM? În ce situație rămâne cu un venit net mai mare?

Observație: Sunt discuții pentru majorarea salariului minim de la 1 ianuarie 2024, însă vom realiza calculele comparative pornind de la salariul minim de 3.300 de lei.

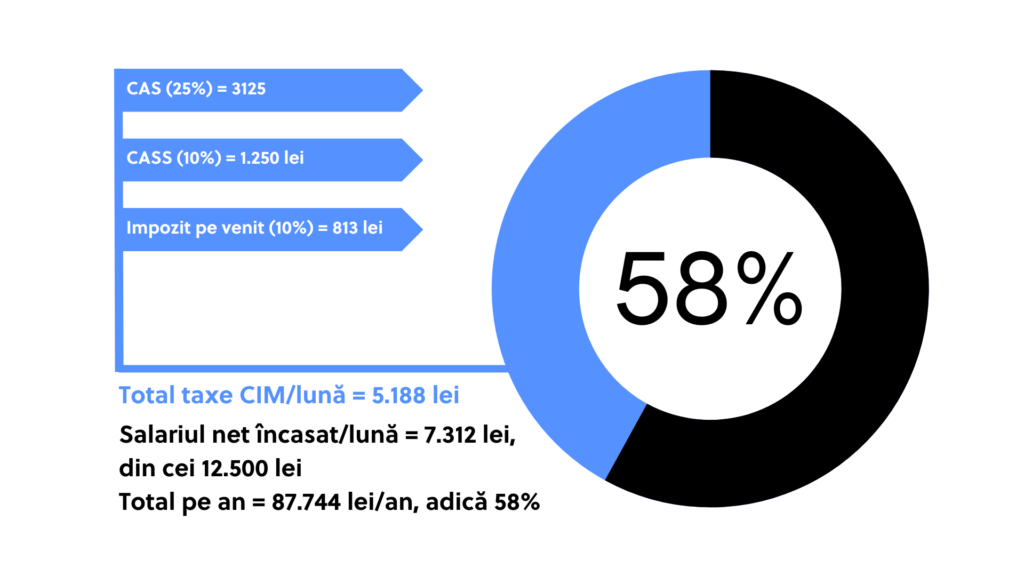

Situația 1: CIM

Un venit brut de 150.000 de lei/an presupun un venit lunar de 12.500 de lei.

Având în vedere noile modificări, taxele pentru un salariu de 12.500 de lei vor fi:

CAS (25%) = 3.125 lei

CASS (10%) = 1.250 lei

Impozit pe venit (10%) = 813 lei

Total taxe CIM = 5.188 lei

Salariul net încasat = 7.312 lei, din cei 12.500 lei

Rezultă deci un venit net de 87.744 lei/an, adică 58%.

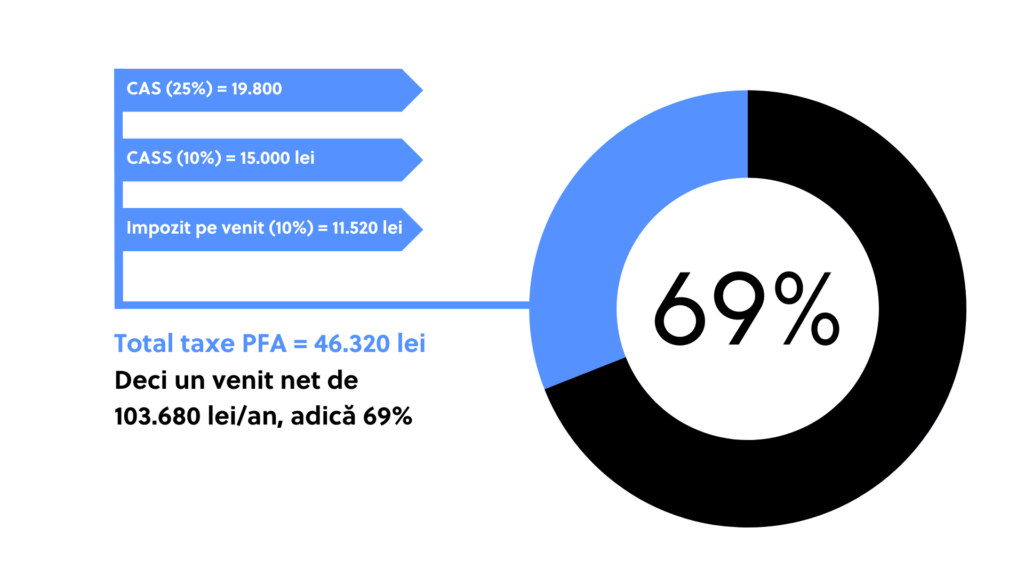

Situația 2: PFA sistem real

Deoarece IT-ul a fost eliminat din lista codurilor CAEN acceptate la normă de venit, singura opțiune (indiferent dacă veniturile depășesc sau nu plafonul de 25.000 de euro), rămâne PFA în sistem real. Astfel, pentru exemplul nostru, taxele vor fi:

CASS = 10% x 150.000 de lei = 15.000 lei

CAS = 25% x 79.200 lei = 19.800 lei (plafonul CAS de 24 salarii minime brute)

Venit impozabil = 150.000 – CAS – CASS = 115.200 lei

Impozit venit = 10% x venit impozabil = 11.520 lei

Rezultă deci un venit net de 103.680 de lei/an, adică 69%

Situația 3: SRL Micro

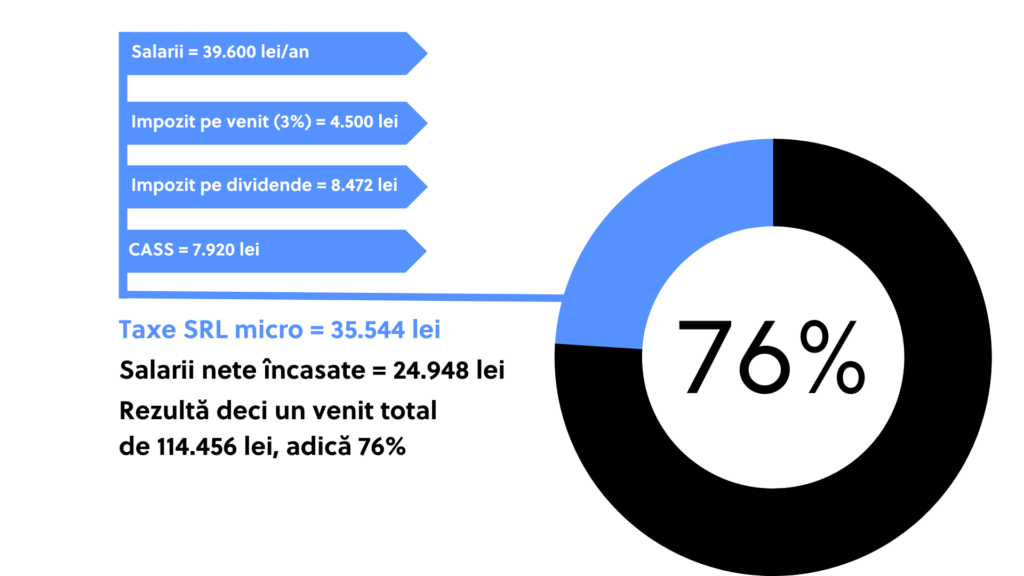

Presupunem că Vlad se va angaja cu CIM pe firmă, așa că îndeplinește condițiile pentru încadrarea ca microîntreprindere. Din 2024, IT-ul este trecut pe lista firmelor care aplică obligatoriu cota de impozitare de 3%. Astfel, taxele vor fi:

salarii = 12 x 3.300 de lei = 39.600 lei/an

profit brut = 150.000 – salarii = 110.400 lei

impozit pe venit = 3% x cifra de afaceri (150.000 lei) = 4.500 de lei, rezultă un profit net de 105.900 (profit brut – impozit pe venit) care poate fi repartizat ca dividende

impozit pe dividende = 8% x 105.900 = 8.472 lei

CASS = 10% x 79.200 lei (plafon 24 salarii) = 7.920 lei

venit net din dividende = 89.508 lei

Atenție, salariile nete încasate lunar se adaugă la veniturile totale încasate: 24.948 lei

Rezultă deci un venit total de 114.456 lei, adică 76%

Situația 4: SRL profit

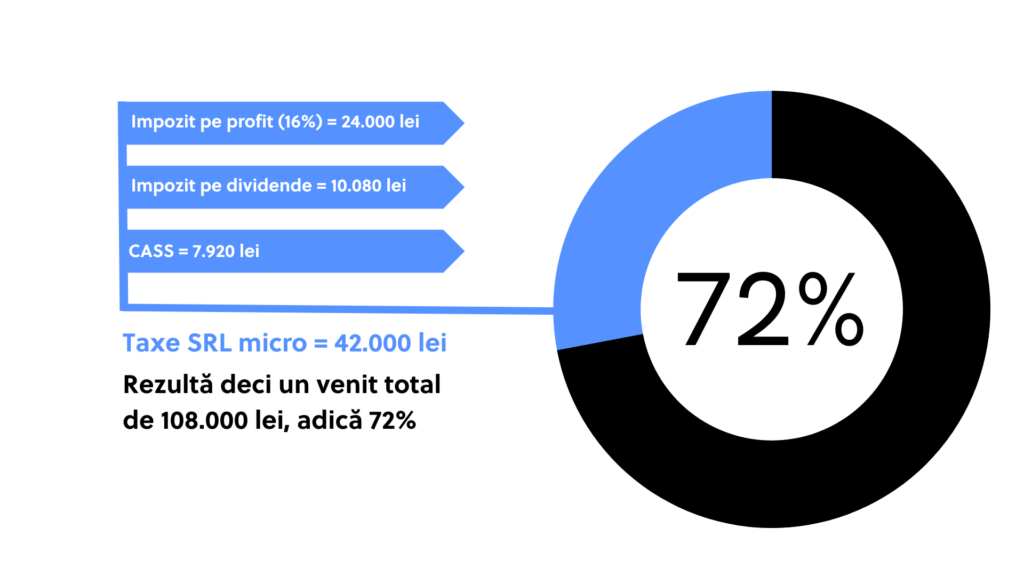

Dacă nu dorește să se angajeze, atunci firma va fi plătitoare de impozit pe profit.

În acest caz, taxele vor fi:

cifră de afaceri = 150.000

impozit pe profit = 16 % x 150.000 lei = 24.000 de lei, rezultă un profit net de 126.000 (150.000 lei – 24.000 lei impozit) care poate fi repartizat ca dividende

impozit pe dividende = 8% x 126.000 = 10.080 lei

CASS = 10% x 79.200 lei (plafon 24 salarii) = 7.920 lei

Rezultă deci un venit total de 108.000 lei, adică 72%

Din calcule rezultă că forma cea mai avantajoasă ar fi SRL micro 3% (76%), urmat de SRL profit (72%), PFA (69%) și abia la final angajat cu CIM (58%).

Deși schimbările sunt semnificative pentru domeniul IT, acestea nu sunt singurele aspecte de care trebuie să ții cont pentru anul 2024. Decizia cu privire la forma juridică ar trebui luată în funcție de mai multe considerente: veniturile estimate, obiectivele pe termen mediu și lung, oportunitățile, precum și riscurile.

În plus, nu uita, deși PFA-ul nu pare să mai fie o formă atât de atrăgătoare din punct de vedere al modului de taxare, rămâne totuși foarte accesibil și ușor de înființat și administrat. Mai mult, poți foarte ușor să îți diversifici activitățile dacă înființezi un PFA, dar și un SRL, concomitent.