Ce firmă este mai avantajoasă în 2024 – SRL sau PFA

Având în vedere modificările fiscale, ce tip de firmă este mai avantajoasă în 2024 din punct de vedere fiscal – SRL sau PFA? Ca să-ți fie mai ușor debutul în antreprenoriat am făcut o analiză a celor două forme juridice, bazată pe câteva scenarii, în funcție de modul de impozitare.

Cuprins

Care sunt principalele modificări fiscale la care ne raportăm?

Pentru a analiza ce tip de firmă este mai avantajoasă în 2024 vom descrie pe scurt principalele modificări fiscale care vizează cele două forme juridice.

Ce se schimbă pentru PFA?

Începând cu veniturile obținute în anul 2024, PFA-urile vor plăti CASS (contribuția de asigurări sociale de sănătate) raportat la noi reguli, după cum urmează:

- Se renunță la cele trei plafoane fiscale introduse prin OUG 16/2022 (6,12 și 24 de salarii minime), și se introduce un nou plafon de 60 de salarii minime.

- Astfel, va fi o sumă minimă de plată CASS, respectiv 10% din 6 salarii minime pentru cei care câștigă mai puțin de 6 salarii minime.

- Dacă faci între 6 și 60 de salarii minime plătești 10% din venitul net real.

- Iar dacă ai un venit net de peste 60 salarii minime plătești CASS din plafonul maxim de 60 de salarii.

- Totodată, pentru determinarea obligației de plată a CASS veniturile PFA-urilor vor fi tratate diferit. Asta înseamnă că veniturile provenite din activități independente nu se vor cumula cu veniturile din alte surse (chirii, dobânzi, dividende, etc.), CASS calculându-se separat.

De asemenea, în ce privește PFA-urile, merită amintit faptul că anumite domenii, precum IT-ul, au fost excluse de la impozitarea la normă de venit. Mai multe detalii găsești în acest articol.

Ce rămâne neschimbat?

- Cota CASS rămâne la același nivel de 10%

- precum și baza de calcul, în funcție de sistemul de impozitare:

- norma de venit (norma ajustată) – PFA la normă de venit

- sau venitul net realizat – PFA în sistem real

Merită amintit faptul că PFA-urile care aplică norma de venit și depășesc plafonul de 25.000 de euro vor aplica obligatoriu sistemul de impozitare real, din anul următor celui în care au depășit plafonul.

Ce se schimbă pentru SRL?

Am văzut ce îi așteaptă pe freelanceri, acum să trecem în revistă și modificările care vizează SRL-urile.

Pentru început trebuie precizat faptul că deși au existat discuții pentru majorarea impozitului pe dividende, acesta va rămâne (deocamdată) neschimbat – 8% – aplicat la suma reprezentând dividende repartizate și plătite asociaților.

Microîntreprinderi – Ce se schimbă?

Se schimbă modul de taxare a microîntreprinderilor. Asta înseamnă că revenim la cele două cote de impozitare – 1% și 3%, dar acestea se vor aplica nu în funcție de numărul de angajați, ci de activitatea desfășurată. Astfel:

- 1% din veniturile obținute vor plăti microîntreprinderile care realizează venituri sub 60.000 euro (inclusiv) și care NU desfășoară activitățile (principale sau secundare) prevăzute de următoarele coduri CAEN:

- 5821 – Activități de editare a jocurilor de calculator

- 5829 – Activități de editare a altor produse software

- 6201 – Activități de realizare a soft-ului la comandă (software orientat client)

- 6209 – Alte activități de servicii privind tehnologia informației

- 5510 – Hoteluri și alte facilități de cazare similare

- 5520 – Facilități de cazare pentru vacanțe și perioade de scurtă durată

- 5530 – Parcuri pentru rulote, campinguri și tabere

- 5590 – Alte servicii de cazare

- 5610 – Restaurante

- 5621 – Activități de alimentație (catering) pentru evenimente

- 5629 – Alte servicii de alimentație n.c.a.

- 5630 – Baruri și alte activități de servire a băuturilor

- 6910 – Activități juridice (societățile profesionale cu personalitate juridică, constituite de avocați potrivit legii)

- 8621 – Activități de asistență medicală generală

- 8622 – Activități de asistență medicală specializată

- 8623 – Activități de asistență stomatologică

- 8690 – Alte activități referitoare la sănătatea umană

- și 3%, pentru microintreprinderile care:

- realizează venituri peste 60.000 euro

- sau desfășoară activități (principale ori secundare) din cele enumerate mai sus.

SRL plătitor de impozit pe profit – Ce se schimbă?

Modificări sunt și în sfera firmelor plătitoare de impozit pe profit. Astfel, dacă ai o firmă cu o cifră de afaceri de peste 50 de milioane de euro vei plăti un impozit minim de 1% pe cifra de afaceri dacă impozitul pe profit declarat (de 16%) este mai mic.

Exemplu comparativ SRL micro 1%, SRL micro 3%, SRL profit, PFA

Pentru a înțelege mai bine cum se reflectă toate aceste procente în cifrele unei afaceri, în funcție de veniturile obținute, iată un exemplu comparativ pentru fiecare din cele patru scenarii.

Presupunem că o persoană vrea să vândă servicii de web-design și vom analiza ce formă juridică și ce sistem de impozitare îl avantajează, în funcție de veniturile obținute.

Afacere cu venit mic (până în 60.000 de euro/an)

Presupunem pentru început exemplul unei afaceri care generează venituri de 150.000 lei/an – 12.500 lei/lună. Ce taxe plătește în funcție de forma juridică.

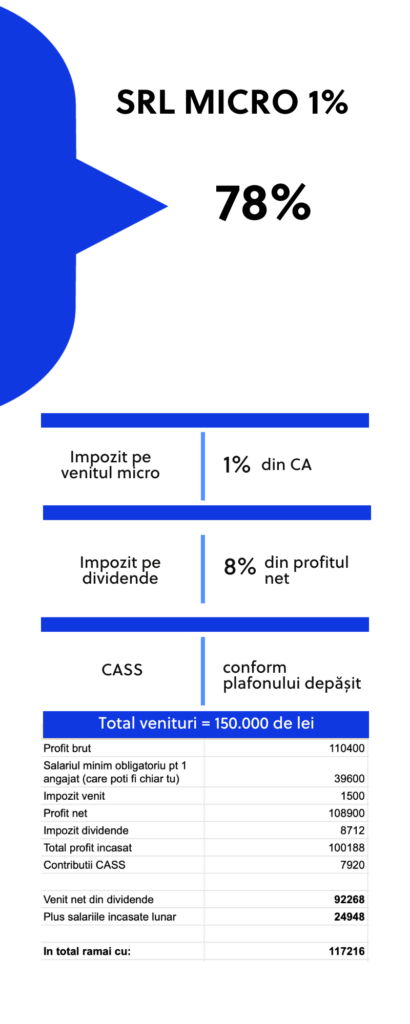

SRL Micro 1%

Pentru a fi microîntreprindere, trebuie în primul rând să îndeplinească criteriile prevăzute de lege:

- minim un angajat cu normă întreagă/contract de mandat

- veniturile anuale să fie maxim 500.000 de euro

- veniturile obținute din consultanță să fie sub 20% din cifra de afaceri.

Presupunem că se îndeplinesc condițiile, așa că obligațiile de plată vor fi:

- impozit pe venit (1% din veniturile totale): 1.500 de lei

- salarii + taxe salarii: 39.600 lei

- impozit dividende: 8.712 lei

- CASS (10%x79.200 lei – plafon de 24 de salarii)

La sfârșitul anului profitul net încasat va fi de 117.216 lei, adică 78% din venituri.

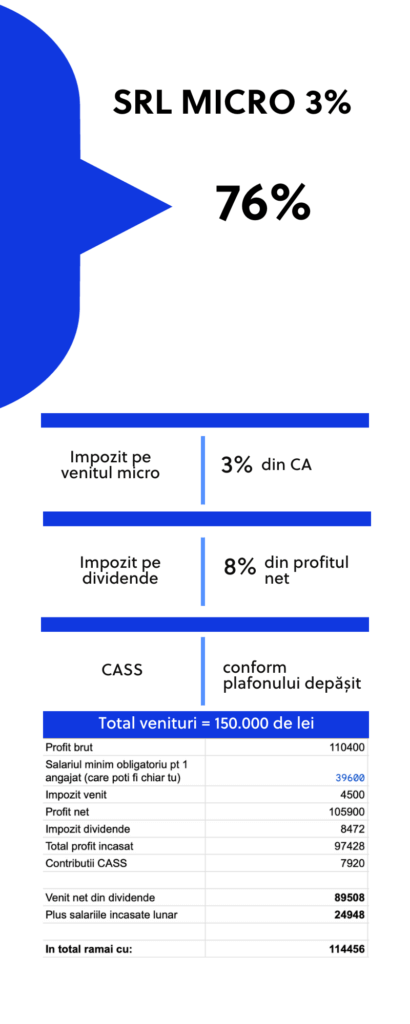

SRL Micro 3%

Presupunem că de la 1 ianuarie firma trece la impozitarea micro (facturează pe unul dintre codurile CAEN enumerate mai sus). Taxele vor fi:

- impozit pe venit (3% din veniturile totale): 4.500 de lei

- salarii + taxe salarii: 39.600 lei

- impozit dividende: 8.472 lei

- CASS (10%x79.200 lei – plafon de 24 de salarii)

La sfârșitul anului profitul net încasat va fi de 114.456 lei, adică 76% din venituri.

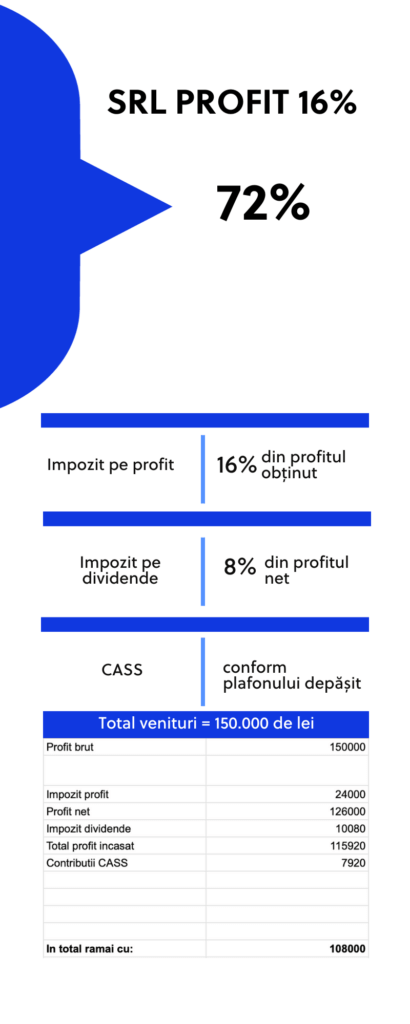

SRL Profit

Dacă în cursul anului nu mai are angajat (suspendarea contractului pe o perioadă mai mare de 30 de zile), atunci firma devine plătitoare de impozit pe profit. Astfel, taxele vor fi:

- impozit pe profit (16% din profit: 24.000 de lei

- impozit dividende: 10.080 lei

- CASS (10%x79.200 lei – plafon de 24 de salarii)

La sfârșitul anului profitul net încasat va fi de 108.000 lei, adică 72% din venituri.

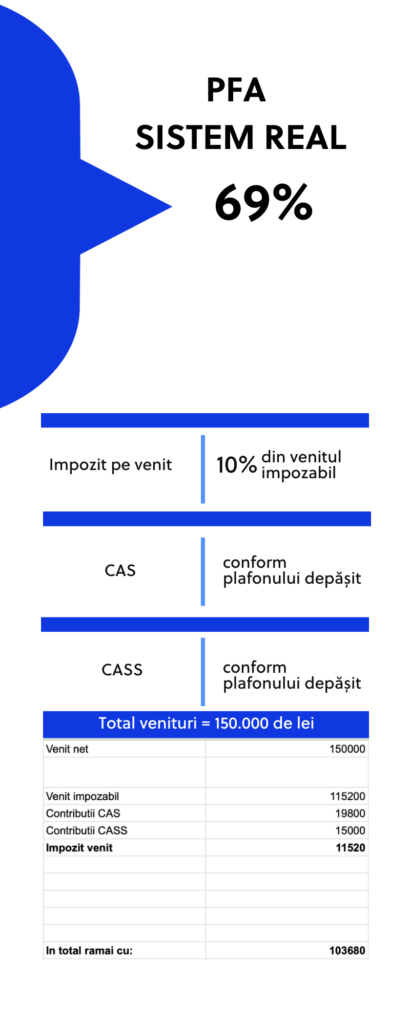

PFA

Dacă persoana fizică optează pentru încadrarea afacerii pe PFA, cu un cod CAEN în IT NU va putea plăti impozit pe norma de venit. Codurile CAEN 6202 și 6203 au fost eliminate din nomenclatorul codurilor CAEN pentru normă de venit.

Astfel, PFA-ul va aplica obligatoriu impozitarea în sistem real. Astfel, taxele vor fi:

Ceea ce înseamnă că la sfârșitul anului profitul net încasat va fi de 103.680 lei, adică 69% din venituri.

Afacere venit mediu (până în 500.000 de euro/an)

Pentru o afacere cu venitul mediu de până în 500.000 de euro/an, taxele ar arăta în felul următor:

SRL micro 3%

Profit brut = 1.960.400 lei

Salariul minim (obligatoriu 1 angajat) = 39.600 lei

Impozit pe venit = 58.812 lei

Profit net = 1.901.588 lei

Se repartizează dividende >>> impozit pe dividende = 152.127 lei

Profit încasat = 1.749.461 lei din dividende, la care se achită CASS (la plafonul de 24 salarii minime 79.200 lei >>> 7.920 lei CASS)

Venit net din dividende = Profit – CASS = 1.741.541 lei

La care adăugăm salariile încasate lunar = 24.948 lei, și obținem la finalul anului un profit net încasat în valoare de 1.766.489 lei (88%).

SRL profit 16%

Profit brut = 2.000.000 lei

Impozit pe profit = 320.000 lei

Profit net = 1.680.000 lei

Se repartizează dividende >>> impozit pe dividende = 134.400 lei

Profit încasat = 1.545.600 lei din dividende, la care se achită CASS (la plafonul de 24 salarii minime 79.200 lei >>> 7.920 lei CASS)

Venit net din dividende = Profit – CASS = 1.537.680 lei (77%).

Afacere venit mare (peste 500.000 de euro/an)

Pentru afaceri mari microîntreprinderea nu mai poate fi o opțiune. Astfel, avem:

SRL profit 16%

Profit brut = 3.000.000 lei

Impozit pe profit = 480.000 lei

Profit net = 2.520.000 lei

Se repartizează dividende >>> impozit pe dividende = 201.600 lei

Profit încasat = 2.318.400 lei din dividende, la care se achită CASS (la plafonul de 24 salarii minime 79.200 lei >>> 7.920 lei CASS)

Venit net din dividende = Profit – CASS = 2.310.480 lei (77%).

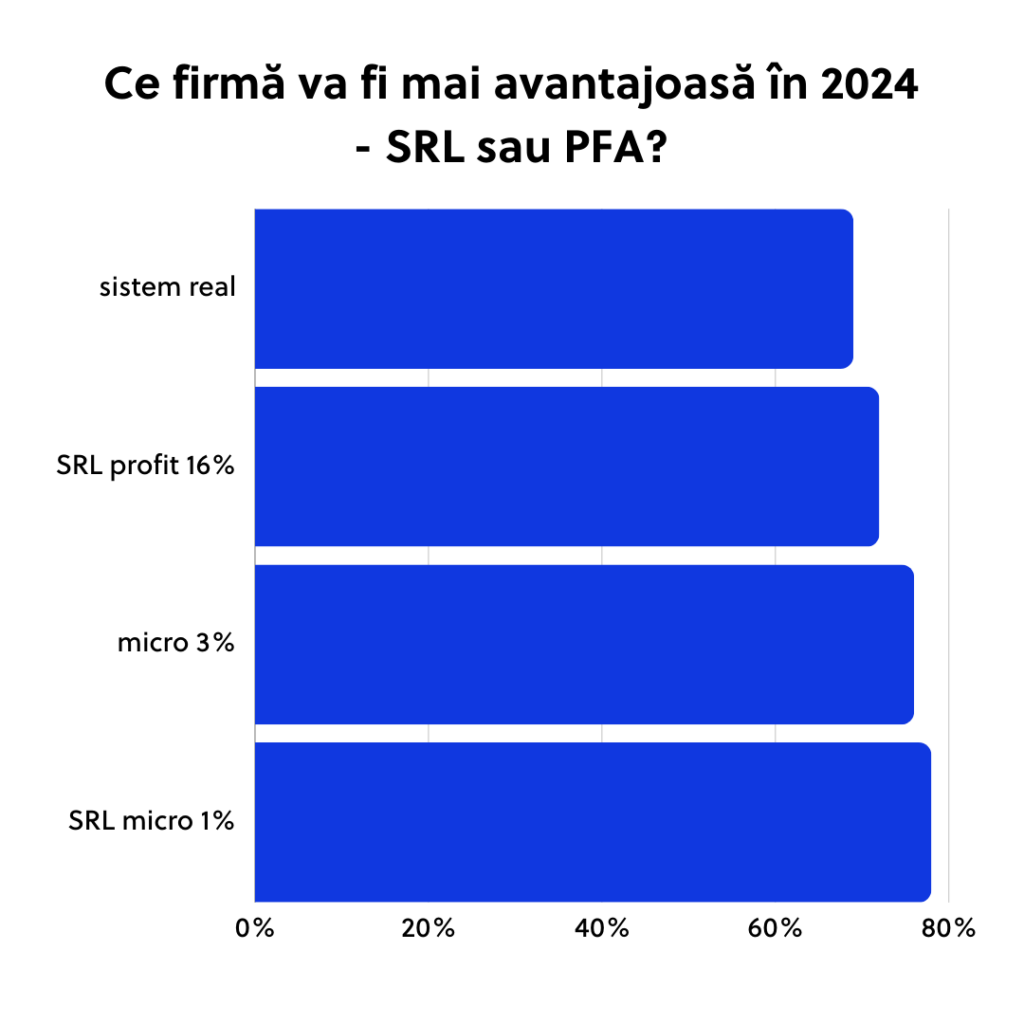

Așadar, ce firmă va fi mai avantajoasă în 2024 – SRL sau PFA?

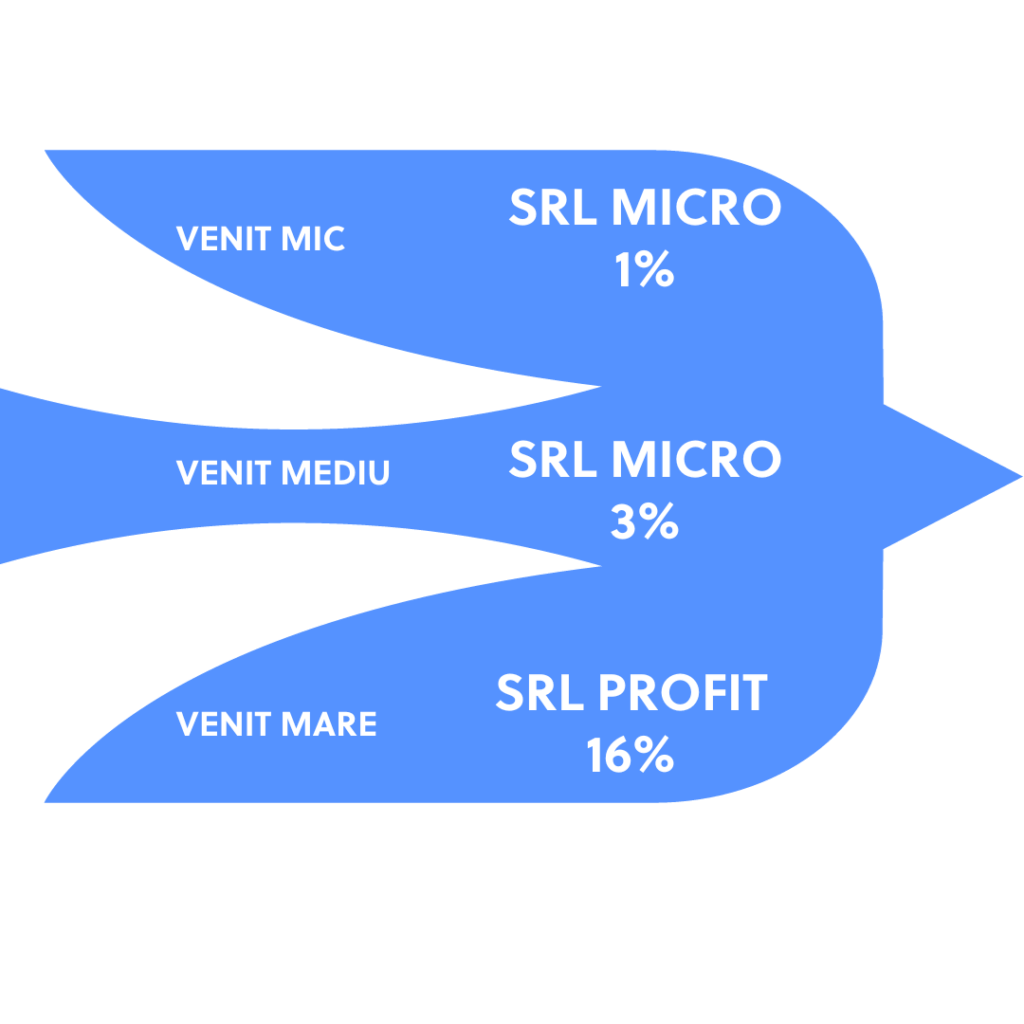

După cum se poate observa, pentru venituri mici PFA-ul cu normă de venit îți oferă cel mai mare nivel al profitului (88%), urmat de SRL la micro 1% (78%), SRL la micro 3% (76%), SRL la impozit pe profit (72%) și PFA în sistem real (69%).

Totuși, ca urmare a introducerii plafonului de 60 de salarii minime pentru plata CASS, precum și plata de 10% pentru sumele care se află sub acest plafon maxim, PFA-urile nu mai sunt atât de rentabile pentru următoarea perioadă.

Pentru venituri medii, câștigător rămâne SRL la micro 3% cu 88% marjă de profit, față de SRL la impozit pe profit cu o marjă de 77%, în vreme ce pentru venituri mari îți rămâne doar varianta impozit pe profit (cu mențiunea că aici poți reduce taxele cu ajutorul cheltuielilor deductibile).

Acestea sunt doar câteva scenarii, care nu includ și cheltuielile deductibile sau alte taxe (TVA). Pentru a decide ce firmă este mai avantajoasă pentru afacerea ta, trebuie să analizezi pe lângă impozitul pe venit/profit și CASS, și alte taxe și cheltuielile ce pot apărea în activitatea desfășurată, cheltuieli care te pot ajuta să-ți optimizezi taxele și să maximizezi profitul. De asemenea, trebuie precizat faptul că deși PFA-ul în sistem real nu mai este cea mai avantajoasă formă de impozitare dpv fiscal, rămâne totuși un tip de firmă avantajos prin faptul că e simplu de deschis și de administrat.

De asemenea, nu uita, trebuie să ții cont și de obiectivele pe termen mediu și lung, de volumul activității, precum și de nivelul de asumare a responsabilității.