Care sunt taxele pentru un salariat?

Vrei să îți înființezi o firmă și vrei să afli care sunt taxele pentru un salariat? În acest articol vei primi informațiile necesare despre salariul minim, taxele și contribuțiile obligatorii datorate de salariat, care îi revin angajatorului, precum și despre cât vei plăti la stat pentru fiecare angajat, în funcție de timpul de lucru.

Cuprins

Cât este salariul minim în 2023?

Salariul este văzut diferit de angajator și angajat:

- angajatul este interesat de salariul net,

- în vreme ce angajatorul este preocupat de salariul brut, care include taxele și contribuțiile obligatorii.

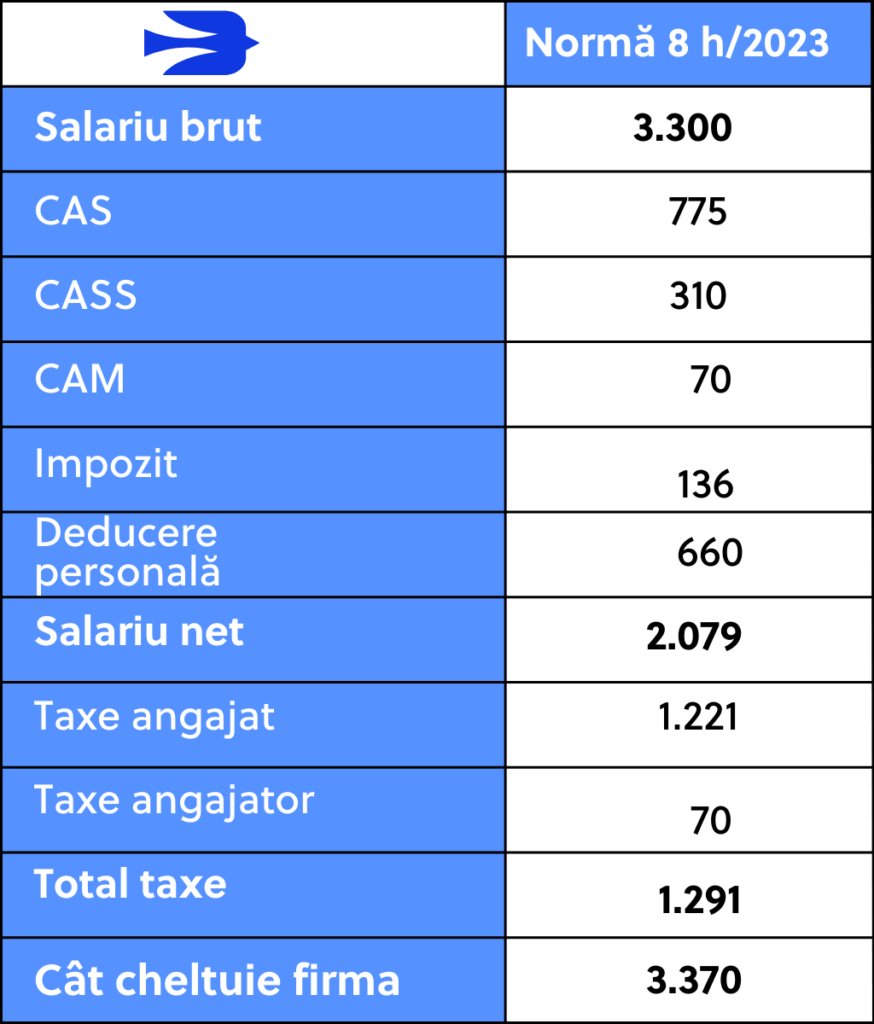

În prezent, salariul minim brut în România este de 3.300 lei pe lună, din care se scad contribuțiile.

Care sunt taxele și contribuțiile obligatorii aferente salariilor?

În prezent, contribuțiile sociale obligatorii aferente salariilor sunt cumulate la 47,25%, după cum urmează:

- contribuția de asigurări sociale (CAS) în procent de 25%, suportată de angajat

- contribuția de asigurări sociale de sănătate (CASS) în procent de 10%, suportată de angajat

- contribuția asiguratorie pentru muncă (CAM) în procent de 2.25%, suportată de angajator

- impozit pe veniturile din salarii, în procent de 10%, suportat de angajat.

Important:

- Contribuțiile sociale (CAS, CASS și CAM) se declară și se virează lunar sau trimestrial către bugetul de stat până în data de 25 a lunii succesive celei în care se plătesc salariile.

- Contribuțiile sociale (CAS, CASS și CAM) se virează la bugetul de stat de angajator

- După achitarea contribuțiilor obligatorii la stat, angajatului i se mai oprește din salariul brut încă 10%, reprezentând impozitul pe venit.

- Veniturile din salarii sunt taxate proporțional cu valoarea reală a venitului, și nu la valoarea salariului de bază minim brut.

- Angajații cu un venit lunar brut mai mic de 3.600 de lei beneficiază în temeiul legii, de o deducere personală calculată în funcție de valoarea salariului și de numărul de persoane avute în întreținere.

- Începând cu 1 ianuarie 2023, pentru angajații cu un salariu minim, 200 de lei sunt scutiți de taxe și contribuții (impozit salarii și contribuții aferente) pâna la 31 decembrie 2023.

- Pentru angajații cu copii înscriși într-o formă de învățământ (creșă, grădiniță, școală) se oferă o deducere suplimentară de 100 de lei.

Care sunt taxele pentru un salariat, în funcție de timpul de lucru?

Taxele pentru un salariat aferente contractelor cu salarii mai mici decât salariul minim brut, indiferent de norma de lucru, se vor plăti la nivelul salariului minim brut. Excepție fac desigur acele contracte unde angajatul deține un alt loc de muncă cu contract de 8 h la un alt angajator. Iată așadar cât vei reține din salariul unui angajat și cât vei plăti tu:

Ce alternativă există pentru Contractul individual de muncă?

În funcție de tipul de încadrare a activității în activități dependente/independente se poate înlocui contractul individual de muncă astfel:

- pentru activități independente cu o persoană fizică neautorizată se poate face un contract de colaborare, încheiat pe Codul civil, art. 1176, cu reținere a impozitului de 10% la sursă, dar este cu risc fiscal mare, poate fi reîncadrat ca activitate dependentă

- activități independente cu PFA se poate face un contract de prestări servicii, dar este cu risc fiscal mare, asemenea contractului de colaborare

- activități independente cu SRL se face un contract de prestări servicii, fiind cu risc fiscal redus, asemenea CIM.

Nu uita! De la 1 ianuarie 2023 firmele care au cifră de afaceri sub 500.000 euro pot să rămână microîntreprinderi doar dacă au minim 1 angajat. Această condiție se consideră îndeplinită și dacă ai un contract de administrare (contract de mandat administrator), principalul beneficiu al unui astfel de contract fiind desigur birocrația redusă.