PFA sau SRL? Cum să faci alegerea corectă în 2026

Într-un peisaj fiscal în continuă schimbare, ce tip de firmă este mai avantajoasă în 2026 – SRL sau PFA? Ca să-ți fie mai ușor să iei o decizie informată, am pregătit o analiză a celor două forme juridice, bazată pe scenarii reale și ținând cont de modificările fiscale recente.

Dacă ești un antreprenor la început de drum și vrei să afli mai multe despre ce este un SRL sau un PFA, atunci mai întâi aruncă un ochi pe ghidul nostru complet și vezi care sunt diferențele dintre ele, ce avantaje are fiecare, sau ce costuri și taxe implică.

Cuprins

Înainte de toate, hai să vedem care au fost cele mai importante modificări fiscale din 2025:

- Cota standard de TVA a crescut de la 19% la 21%

- Cota redusă de TVA a crescut de la 5% și 9% la 11%

- Impozitul pe dividende a crescut la 16% începând cu 1 ianuarie 2026

- Plafonul pentru microîntreprinderi a scăzut de la 250.000 euro la 100.000

- Pentru PFA nu se schimbă nimic, impozitele rămân cele pe care le știi deja

Cum sunt impozitate PFA-urile în 2026?

PFA-urile sunt impozitate în funcție de sistemul de impunere ales: sistem real sau normă de venit. Vestea bună e că noile modificări fiscale nu aduc schimbări pentru PFA în 2026, iar taxele și impozitele vor rămâne aceleași ca în 2025. Iată obligațiile fiscale principale:

1. Impozitul pe venit

- Pentru PFA la sistem real: 10% din venitul net (venituri minus cheltuieli deductibile)

- Pentru PFA la norma de venit: 10% din valoarea normei de venit stabilită pentru activitatea respectivă

Important: Norma de venit poate fi aplicată doar de PFA-urile care nu au depășit plafonul de venituri de 25.000 euro în anul anterior. De asemenea, codurile CAEN din domeniul IT nu mai pot opta pentru impozitarea la normă de venit.

2. CASS (Contribuția de Asigurări Sociale de Sănătate)

- Pentru venituri sub 6 salarii minime: 10% din 6 salarii minime

- Pentru venituri între 6 și 60 (72 începând cu 2026) de salarii minime: 10% din venitul net real

- Pentru venituri peste 60 (72 începând cu 2026) de salarii minime: 10% din plafonul maxim de 60 (72 începând cu 2026) de salarii minime

Avantaj fiscal: CASS-ul este acum deductibil la calculul impozitului pe venit, ceea ce reduce povara fiscală pentru PFA-uri.

3. CAS (Contribuția de Asigurări Sociale)

- Obligatoriu: dacă venitul net anual depășește 12 salarii minime brute pe an

- Pentru venituri între 12 și 24 de salarii minime: plătești 25% din 12 salarii minime

- Pentru venituri peste 24 de salarii minime: plătești 25% din 24 salarii minime

Dacă venitul tău nu depășește plafonul, poți opta totuși să contribui (cu o bază de calcul de minim 12 salarii minime) sau poți alege să plătești mai mult dacă dorești să îți asiguri o pensie mai consistentă pe viitor.

Cum sunt impozitate SRL-urile în 2026?

Pentru SRL-uri există două regimuri principale de impozitare:

1. Impozitul pe veniturile microîntreprinderilor (impozitul micro)

- Cota de impozitare de 3% pentru regimul micro a fost eliminată. Toate microîntreprinderile vor fi impozitate cu 1% (inclusiv cele cu cifra de afaceri peste 60.000 euro și cele cu domeniile care până acum erau obligatoriu la 3%).

- Dacă pe parcursul anului curent depășești plafonul de 100.000 euro, vei trece la impozit pe profit începând cu trimestrul în care s-a produs depășirea.

2. Impozit pe profit – Dacă firma nu îndeplinește condițiile pentru a fi microîntreprindere sau optează pentru impozit pe profit:

- Impozitul este de 16% din profitul impozabil

- Profitul impozabil = venituri – cheltuieli deductibile – venituri neimpozabile + cheltuieli nedeductibile

O firmă poate opta pentru regimul de microîntreprindere dacă are venituri sub 100.000 euro (cumulat cu întreprinderile legate) și dacă respectă toate condițiile micro. Impozitul pe veniturile microîntreprinderilor se aplică diferențiat.

Pe lângă asta, nu uita de impozitul pe dividende și CASS pentru dividende. După ce profitul se distribuie către asociați:

- Impozit pe dividende: 16% începând cu 1 ianuarie 2026

- CASS pentru dividende: 10% din dividendele distribuite, raportat la pragurile de 6, 12 sau 24 de salarii minime

Care sunt avantajele si dezavantajele PFA vs. SRL?

Avantaje PFA:

- Administrare simplă: Mai puțină birocrație și costuri administrative reduse

- Accesul facil la bani: poți scoate banii din contul PFA oricând și oricum, fără alte formalități

- CASS deductibil: Reduce baza de impozitare pentru impozitul pe venit

- Flexibilitate: Poți închide sau suspenda activitatea mai ușor

Chiar dacă e mai flexibil și se administrează mai ușor, cel mai mare dezavantaj al unui PFA este răspunderea personală completă.

Avantaje SRL:

- Impozitare potențial mai avantajoasă: Regimul micro 1% oferă cea mai redusă povară fiscală pentru afacerile mici

- Limitarea răspunderii: Patrimoniul personal este protejat

- Credibilitate în relația cu clienții: Multe companii preferă să colaboreze cu SRL-uri

- Scalabilitate: Mai ușor de dezvoltat și de atras investitori

Deși răspunderea este limitată și ai mai multă scalabilitate, cel mai mare dezavantaj al unui SRL este birocrația ridicată.

Cum alegi intre PFA sau SRL în 2026?

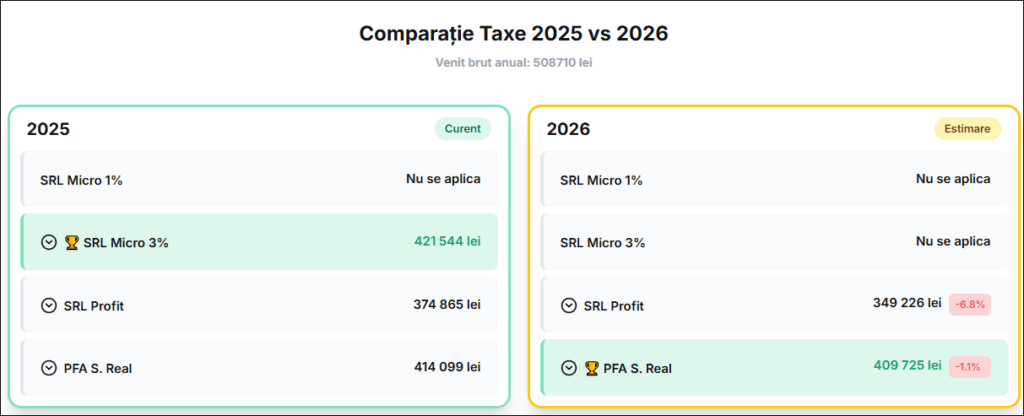

După analiza diferitelor scenarii și luând în considerare modificările fiscale din 2025, putem trage următoarele concluzii:

- Pentru venituri mici (sub 100.000 euro/an): SRL-ul la micro 1% este cea mai avantajoasă opțiune dacă domeniul de activitate permite, urmat de PFA la normă de venit pentru domeniile eligibile

- Pentru venituri medii (100.000-250.000 euro/an): PFA-ul în sistem real este mai avantajos decât SRL-ul la impozit pe profit

- Pentru venituri mari (peste 250.000 euro/an): SRL-ul cu impozit pe profit este obligatoriu pentru SRL-uri, dar PFA-ul în sistem real poate fi o alternativă avantajoasă în anumite cazuri, deoarece contribuția CAS este plafonată la 25% din 24 de salarii minime, iar impozitul pe venit de 10% este mai mic decât impozitul pe profit de 16%

Important: Pentru 2026, SRL pierde avantajul dacă nu stă sub 100.000 euro și dividendelor le crește povara fiscală. Asta poate face PFA mai atractiv, în funcție de venituri și strategia financiară.

Pentru calcule personalizate bazate pe veniturile și cheltuielile tale specifice, te invităm să folosești Calculatorul de taxe StartCo, un instrument gratuit care te ajută să compari rapid diferitele opțiuni fiscale.

Concluzie

În final, decizia între SRL și PFA trebuie să țină cont nu doar de aspectele fiscale, ci și de specificul activității, obiectivele pe termen lung, volumul tranzacțiilor, relațiile cu clienții și partenerii, precum și de nivelul de risc pe care ești dispus să ți-l asumi.

Dacă ai deja o afacere sau vrei să înființezi una nouă, te ajutăm să o gestionezi ușor, de oriunde, fără birocrație: înființare firmă, e-Factura, contabilitate și consultanță la fiecare pas.