Impozit pe profit în 2026: calcul, termene, declarații și deductibilități

Ca urmare a schimbărilor din ultimii ani (plafon micro mai mic, reguli mai stricte și – din 2026 – cotă unică micro), tot mai multe SRL-uri ajung plătitoare de impozit pe profit. În ghidul de mai jos găsești cum se calculează impozitul pe profit, când se plătește, ce declarații depui și când poate fi mai avantajos decât micro.

Cuprins

Ce este impozitul pe profit?

Impozitul pe profit este regimul „standard” de impozitare pentru SRL-uri: se aplică cota de 16% asupra profitului impozabil (nu asupra veniturilor).

În contabilitate, impozitul pe profit apare ca o cheltuială, dar fiscal este tratat ca nedeductibil (nu îți reduce profitul impozabil). E o nuanță mică, dar contează în calcule.

Cine ajunge plătitor de impozit pe profit?

O firmă plătește impozit pe profit în oricare dintre situațiile de mai jos:

- Nu se încadrează / nu vrea la micro (micro este opțional, dacă îndeplinești condițiile).

- Iese din micro în cursul anului (de exemplu: depășește plafonul, rămâne fără salariat etc.).

- Are activități care nu permit micro (anumite domenii/condiții speciale).

Potrivit Codului Fiscal, impozitul pe profit este impozitul standard datorat de persoanele juridice din România. Astfel, datorează impozit pe profit companiile naționale, regiile autonome, toate tipurile de societăți (SRL, SA, etc.), fundațiile, asociațiile și sucursalele, cu excepția:

- persoanelor juridice care plătesc impozit micro

- Trezoreriei Statului

- Instituțiilor de stat care lucrează cu fonduri publice și venituri proprii

- Fundațiilor și organizațiilor nonprofit române

- Cultelor religioase

- Instituțiilor educaționale private acreditate de stat și autorizate potrivit Legii educației

- Asociațiilor de proprietari constituite drept persoane juridice

- Fondului de garantare a pensiilor private

- Fondului de garantare a depozitelor din sistemul bancar

- Fondului de compensare a investitorilor

- Băncii Naționale a României

- Organizațiilor patronale și sindicale

Cum se calculează impozitul pe profit?

Impozitul pe profit se calculează prin aplicarea cotei unice de 16% asupra profitului impozabil. Profitul impozabil se determină prin scăderea cheltuielilor deductibile și a veniturilor neimpozabile, din veniturile totale obținute (conform art. 19 din Codul fiscal).

În practică, calculezi rezultatul fiscal pornind de la rezultatul contabil și făcând ajustări fiscale (cele mai frecvente: cheltuieli nedeductibile, venituri neimpozabile, sponsorizări, pierderi fiscale etc.).

Formulă profit impozabil:

- Profit impozabil = Venituri totale – Cheltuieli deductibile – Venituri Neimpozabile – Deduceri + Cheltuieli Nedeductibile

Prin aplicarea acestei formule se stabilește dacă firma înregistrează profit (rezultat pozitiv) sau pierdere (rezultat negativ) în perioada de raportare, și prin urmare, dacă datorează sau nu impozit pe profit.

Formulă impozit profit:

- Impozit profit = 16% x Profit Impozabil

Exemplu de calcul impozit pe profit:

Să zicem că într-un trimestru ai:

- profit contabil: 100.000 lei

- cheltuieli nedeductibile (ex: penalități, cheltuieli fără documente, partea nedeductibilă din protocol etc.): 10.000 lei

- venituri neimpozabile: 5.000 lei

- pierdere fiscală din anii trecuți pe care o recuperezi: 20.000 lei (în limita regulilor de recuperare)

Atunci:

- Profit impozabil = 100.000 + 10.000 − 5.000 − 20.000 = 85.000 lei

- Impozit pe profit = 16% × 85.000 = 13.600 lei

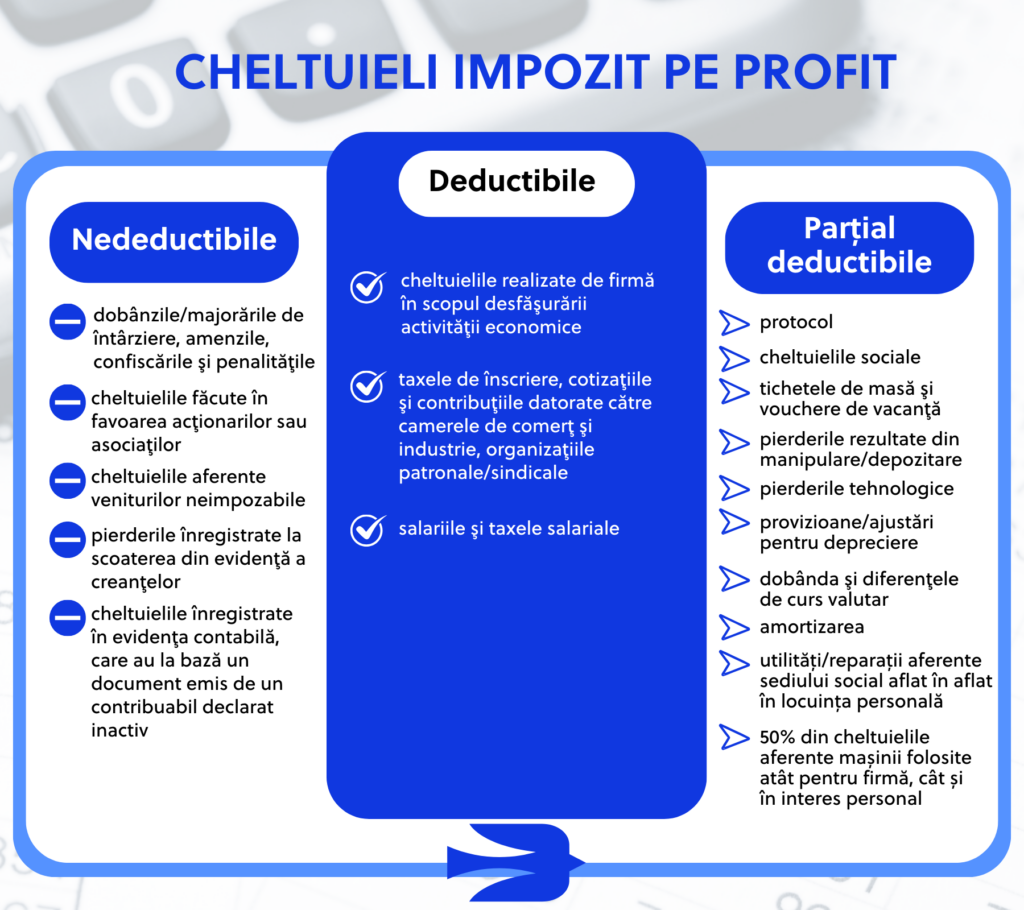

Cheltuieli deductibile: ce contează cel mai mult pentru un SRL?

Când vine vorba de cheltuieli, nu uita că deductibile sunt cele făcute în scopul desfășurării activității economice, justificate cu documente. Cele mai întâlnite cheltuieli deductibile sunt salarii și taxe aferente, chirie, utilități, servicii profesionale, marketing, promovare, software / abonamente / licențe.

Iar cheltuielile „sensibile” (unde apar des ajustări) sunt protocol, cheltuieli mixte (folosite și personal, și în firmă), cheltuieli fără documente corecte / incomplete, amenzi, penalități (de regulă, nedeductibile).

Dacă vrei să afli mai multe despre cheltuielile deductibile și cum îți poți optimiza firma cu ajutorul lor, aruncă un ochi pe ghidul nostru dedicat.

Cum se recuperează pierderea fiscală?

Dacă într-un an ai pierdere fiscală, o poți recupera din profiturile viitoare, însă:

- pierderile înregistrate începând cu 2024 se recuperează în următorii 5 ani consecutivi.

- recuperarea este limitată la 70% din profitul impozabil al perioadei în care o recuperezi.

- pentru pierderile din anii anteriori lui 2024, se aplică regulile tranzitorii (inclusiv recuperare pe 7 ani, cu limitarea de 70% după regulile actuale).

Când și cum se declară și se plătește impozitul pe profit?

Impozitul pe profit se achită trimestrial, până la data de 25 inclusiv a primei luni următoare închiderii perioadei de raportare (pentru trimestrele I-III). Definitivarea și plata impozitului pe profit aferent anului fiscal (unde este inclus și trimestrul IV) se efectuează până la 25 martie inclusiv, a anului următor celui de de raportare.

| Perioadă | Declarație | Termen uzual |

| Trimestrul I | D100 | 25 aprilie |

| Trimestrul II | D100 | 25 iulie |

| Trimestrul III | D100 | 25 octombrie |

| Anual (regularizare, include T4) | D101 | 25 martie anul următor |

Bine de știut:

- Plata impozitului pe profit se face în contul de trezorerie ANAF, plățile fiind posibile atât online cât și cash sau card la ghișeul ANAF.

- În cazul plății cu întârziere a impozitului pe profit se vor calcula penalități pe zile de întârziere.

- În cazul declarării cu întârziere/nedepunerii declarațiilor, ANAF poate da direct amendă, fără avertisment. Pentru a evita amenzile și penalitățile, este important să verifici periodic situația declarațiilor.

Cum „scazi” legal din impozitul pe profit?

Dacă faci sponsorizări/mecenat conform legii, nu le deduci ca și cheltuială, dar poți scădea din impozitul pe profit datorat în limita minimului dintre:

- 0,75% din cifra de afaceri și

- 20% din impozitul pe profit datorat.

Dar asta înseamnă că, pe lângă celelalte declarații, Declarația 107 (D107) devine obligatorie pentru raportare. Din 2024, plătitorii de impozit pe profit depun D107 – declarație informativă privind beneficiarii sponsorizărilor/mecenatului, iar termenul este până la termenul de depunere a D101 (de regulă, 25 martie).

Impozit pe profit vs micro în 2026: ce s-a schimbat și cum alegi?

Micro în 2026, pe scurt:

- cotă unică: 1%

- plafon venituri: 100.000 euro

- condiția de salariat rămâne (cu termen de 30 zile pentru firme nou înființate / reluare activitate)

- și o regulă importantă: dacă după 1 ianuarie 2023 ai fost micro, în anumite situații nu mai poți reveni ulterior la micro.

Comparația strict matematică între 1% din venit și 16% din profit dă un prag orientativ:

- Micro: 1% × venituri

- Profit: 16% × profit

- La ce marjă ești „pe zero”?

- 16% × profit = 1% × venit → profit/venit = 1/16 = 6,25%

Astfel, dacă ai marjă peste ~6,25%, micro tinde să fie mai avantajos (strict din perspectiva acestor două impozite). Dacă ai marjă sub ~6,25% (cheltuieli mari), profit poate bate micro.

Evident, în realitate mai intră în discuție: deductibilități, pierdere fiscală, investiții, sponsorizări, planul de dividende etc. Deși cota de impozitare pentru impozitul pe profit este mai mare decât cota de impozitare a venitului în cazul impozitului micro (16% versus 1%), există totuși și un aspect care se poate transforma într-un beneficiu pentru firme. Este vorba despre cheltuielile deductibile care reduc baza impozabilă la care se aplică ulterior cota de impozitare.

Atenție la modul cum deduci cheltuielile: orice cheltuială înregistrată ca fiind deductibilă, deși este nedeductibilă, va fi scoasă în cazul unui control, și se va impune impozit pe profit suplimentar, plus accesorii și dobânzi penalizatoare.

Trecere între micro și impozit pe profit

- Micro → profit (opțional): prin actualizarea vectorului fiscal (de regulă prin formularul 700), cu aplicare din perioada prevăzută de lege / vector fiscal. (În practică, aici e important timing-ul și motivul schimbării).

- Micro → profit (obligatoriu): când nu mai îndeplinești condițiile (ex. depășești plafonul, nu mai ai salariat etc.), treci la profit din trimestrul în care apare situația.

- Profit → micro: doar dacă îndeplinești condițiile și nu intri pe interdicțiile aplicabile (inclusiv regula legată de statutul de micro după 01.01.2023).

Cel mai bine este să calculezi exact taxele pe care le-ai datora la fiecare formă de impozitare în parte, în funcție de venitul și cheltuielile pe care le estimezi. Poți folosi calculatorul de taxe StartCo pentru a simula rapid mai multe astfel de scenarii.

Profitul contabil e rezultatul din contabilitate. Profitul impozabil (fiscal) este profitul ajustat cu reguli fiscale: cheltuieli nedeductibile, venituri neimpozabile, pierderi fiscale etc.

Da, pentru anumite activități (ex. cluburi de noapte/discoteci/cazinouri) există regula de 5% din venituri dacă impozitul calculat e sub acest prag.

Nu. Dacă ai pierdere fiscală, nu datorezi impozit pe profit pentru perioada respectivă (dar pierderea poate fi recuperată în anii următori, în limitele legale).